[IB토마토 김혜선 기자] 삼척블루파워가 1500억원 규모의 회사채 발행에서 미매각이 발생했다. 반 ESG 투자 흐름에 따른 자금 조달이 불리해진 가운데, 타인자본에 대한 높은 의존도를 보인 점이 영향을 미친 것으로 분석된다.

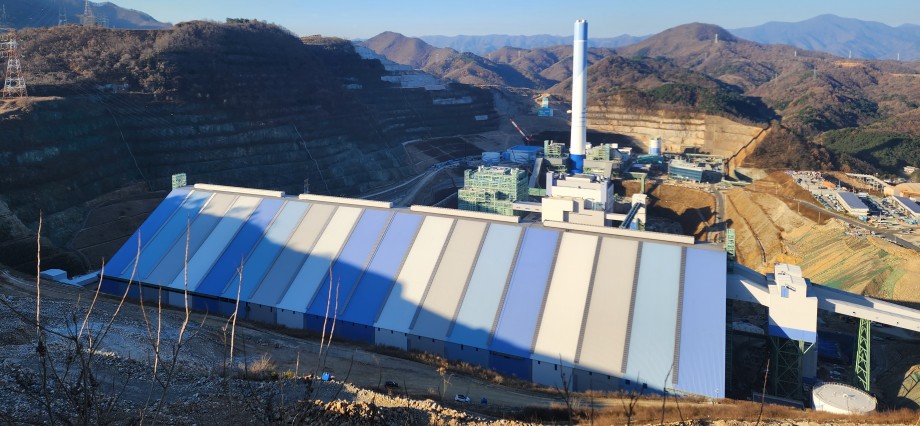

(사진=삼척블루파워)

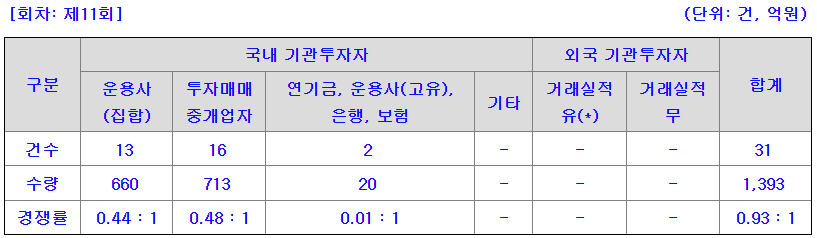

10일 금융감독원 전자공시시스템에 따르면 삼척블루파워가 1500억원 규모의 제11회차 무보증사채(3년물) 발행에 대한 수요예측을 진행한 결과 총 1393억원의 주문이 들어오면서 107억원에 대한 미매각이 발생한 것으로 나타났다.

제11회차 무보증 사채에 대한 참여 내역을 살펴보면 △운용사(집합) 13건 △투자매매중개업자 16건 △연기금, 운용사(고유), 은행, 보험 2건이 몰리면서 0.93대 1의 경쟁률이 발생했다.

발행한 회사채는 전부 채무 상환을 위해 사용할 예정이다. 삼척블루파워가 상환해야 할 채무는 오는 15일 만기가 도래하는 삼척블루파워 7-1 회사채(발행금리 6.114%)가 있다.

당초 삼척블루파워는 제11회차 무보증사채에 대한 공모희망금리 범위를 -30bp에서 +30bp로 제시했다. 이에 수요예측 결과에 따라 산술평균(6.146%)에서 30bp를 가산한 이자율로 결정됐다. 이번 무보증사채 발행의 주관사는 △

NH투자증권(005940) △

미래에셋증권(006800) △신한투자증권 △KB증권 △

키움증권(039490) △한국투자증권 등 총 6곳이며, 청약일은 오는 13일이다.

(사진=전자공시시스템)

업계에서는 삼척블루파워가 이번 회사채 발행에서 미매각이 발생한 이유로 반 ESG 투자 흐름을 꼽았다. 국내 주요 금융기관의 ESG 금융 확산으로 인해 자본시장을 통한 석탄발전사의 신규 조달 환경이 불리해진 가운데, 금융시장 변동성이 지속될 것으로 전망하면서 회사채 차환 발행에 대한 위험이 확대됐기 때문이다.

앞서 삼척블루파워는 올해 6월에도 1500억원 규모의 제10회차 무기명식 이권부 무보증사채를 발행했던 바 있다. 당시에는 이자율(6.585%)을 높게 설정하면서 1750억원의 자금이 몰렸지만, 반 ESG 투자 흐름 등으로 인해 미매각이 발생한 것으로 보인다.

타인자본에 대한 높은 의존도도 미매각에 한몫한 것으로 분석된다. 삼척블루파워의 총 사업비 4조8790억원 중 자기자본은 20%에 그친다. 나머지 80%는 장기고정금리 대출(1조9500억원)와 장기변동금리대출(9532억원), 회사채(1조원) 등으로 구성돼 있다.

대표주관사 6곳은 인수인의 의견을 통해 "제11회차 무보증사채의 원리금 상환은 무난할 것으로 보이지만 정부 정책 변화, 국내외 거시경제 변수 변동, 탈석탄 기조의 확산 등으로 인해 상환에 대한 확실성이 저하될 수 있다"라며 "본 사채의 원리금 상환은 삼척블루파워가 전적으로 책임지며 공동대표주관회사는 어떠한 책임도 지지 않는다"라고 말했다.

김혜선 기자 hsunn@etomato.com