[IB토마토 김혜선 기자]

하이트진로(000080)가 수익성 개선을 이뤄가고 있다. 주력 제품인 소주에 이어 맥주 부문에서도 사업경쟁력을 강화한 가운데 주력 제품의 가격 인상과 광고·판촉비 절감 효과를 본 덕이다. 이에 향후 생산시설 구축으로 인한 신규 투자가 확대할 예정임에도 양호한 재무안정성을 유지할 전망이다.

(사진=하이트진로)

29일 NICE신용평가는 하이트진로의 신용등급을 'A2+'로 평가했다. 나신평은 맥주부문의 점유율 상승 등에 기반한 사업경쟁력 강화, 제품 가격 인상 및 광고·판촉비 축소로 인한 영업수익성 회복세 등을 근거로 제시했다.

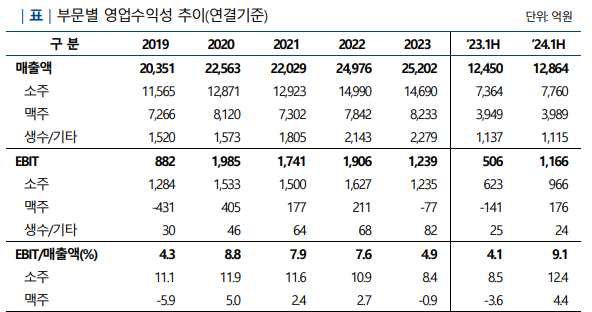

하이트진로의 올해 1분기 연결기준 이자 및 세전이익(EBIT)은 1166억원으로, 직전연도 동기(506억원)보다 개선된 것으로 나타났다. 이는 하이트진로의 주력 제품인 소주와 맥주에 대한 매출이 확대된 가운데 광고·판촉비가 감소한 영향이 컸다.

하이트진로의 올해 1분기 기준 매출액은 1조2864억원이다. 직전연도 동기(1조2450억원)보다 3.33% 증가한 수치다. 같은 기간 기존 주력 제품인 소주의 매출액이 7364억원에서 7760억원으로 확대됐다. 여기에 부진한 성과를 보이던 맥주 부문은 테라와 켈리 등의 출시로 사업경쟁력을 강화하면서 3989억원의 매출을 달성했다.

외형성장과 함께 광고·판촉비 감축도 수익성 개선에 한몫했다. 앞서 하이트진로는 지난해 4월 출시한 맥주 켈리의 시장 진입을 위해 대규모 광고선전비를 투자했던 바 있다. 그러나 지난해 하반기부터 주요 제품 가격을 인상했고 광고선전비를 줄이면서 수익성 개선을 이뤘다.

(사진=NICE신용평가)

향후 생산시설에 대한 신규 투자를 계획한 상황에서도 양호한 재무안정성을 유지할 전망이다. 수년간 자본적지출(CAPEX)이 발생하지 않았으며, 안정적인 현금창출력을 바탕으로 차입 부담에 대한 우려도 크지 않기 때문이다.

하이트진로는 올해 1분기까지 영업활동으로 1001억원의 현금이 유입됐다. 직전연도 동기(1170억원)보다 줄긴 했으나, 1000억원대를 유지하고 있다. 하이트진로가 서울 청담동에 위치한 부지를 취득하고, 국내 물류센터와 베트남 소주 생산시설 구축하는 데에 감당 가능한 수준이다.

자체 현금 활용이 가능하다 보니 외부자금에 대한 의존도 현재 수준을 유지할 것으로 보인다. 하이트진로의 올해 상반기말 기준 부채비율과 순차입금의존도는 각각 200.9%, 23.5%다. 적정 기준인 200% 미만과 20% 이하를 크게 벗어나지 않았다.

황종 NICE신용평가 선임연구원은 "올해부터 오는 2026년까지 회사의 CAPEX 투자확대 계획을 고려할 때 외부차입 증가로 인해 재무 레버지리 상승 압력이 증가할 것으로 판단되나, 우수한 영업수익성에 기반한 자체적인 현금흐름 창출을 통해 자금 소요에 대응함으로써 현 수준의 재무안정성 유지가 가능할 것"이라고 평가했다.

김혜선 기자 hsunn@etomato.com