[IB토마토 정준우 기자]

CJ CGV(079160)(씨지브이)가 산업은행의 1천억원 인수 지원에 힘입어 2000억원 회사채 모집에 성공했다. CGV는 1천억원은 수요 예측을 통해 조달하고, 남은 1000억원은 산업은행의 사채 인수를 통해 조달한다. 당초 CGV는 코로나19 이후 영화관 산업의 침체에 따른 재무구조 악화로 사채 미매각 우려가 있었지만 산은의 지원으로 사채 조달에 성공했다.

(사진=CGV)

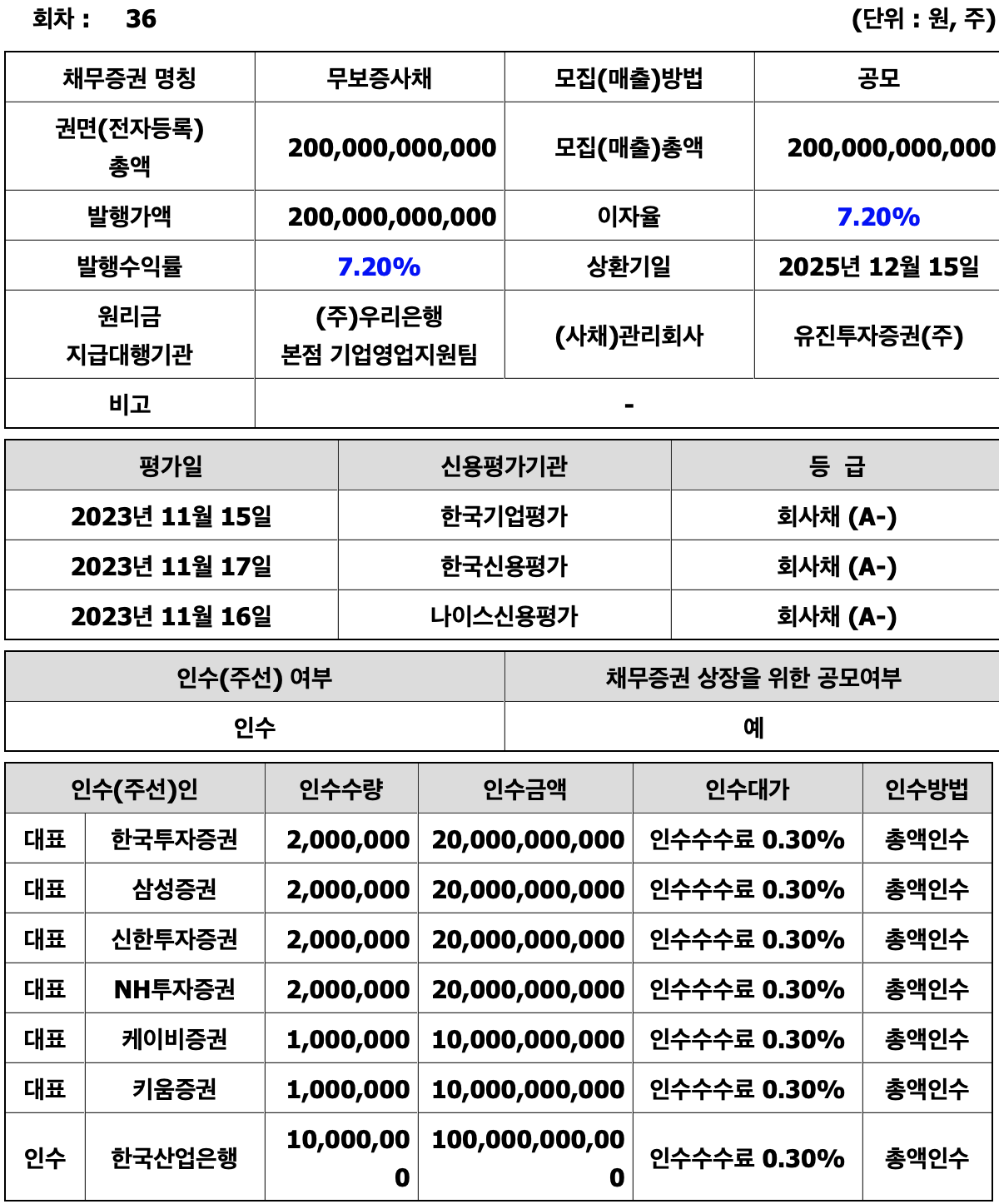

11일 금융감독원 전자공시시스템에 따르면 CGV는 제36차 무기명식 무보증 이권부 공모사채 수요예측 결과 1000억원의 자금을 조달하는데 성공했다. CGV는 여기에 산은이 인수하는 사채 1000억원을 더해 총 2000억원을 전액 채무상환에 사용할 예정이다. CGV는 오는 15일 상환예정인 1500억원 규모의 공모사채 상환 및 20일 자가사이트 유동화 우선매수권 행사 상환에 500억원을 사용한다.

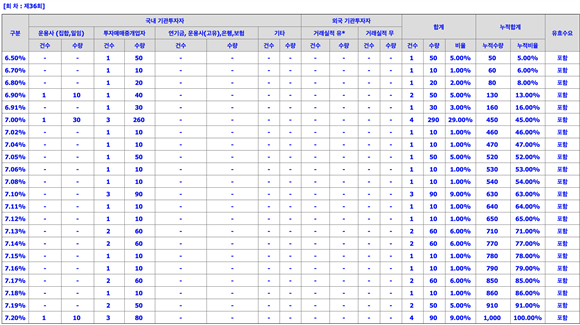

확정 이자율은 7.2%로 책정됐다. CGV 회사채 모집에 유효 수요 금리 범위는 6.5~7.2%로 유효 수요 범위 내에서 모집된 자금이 1000억원이 모였다. 납입기일은 오는 12월15일이다.

CGV는 수요예측에 앞서 개별 민간채권평가사 평가금리 산술평균 6.381%에 0.819%를 가산한 금리를 적용받았다. 동일한 A- 등급 기업들이 민간채권평가사 금리 산술평균보다 낮은 이자율을 적용받았지만 CGV는 금리가 가산됐다.

(사진=금융감독원 전자공시시스템)

수요예측 경쟁률은 0.5대 1을 기록했다. 회사채 참여 내역을 살펴보면 운용사 3건, 투자매매 중개업자 32건이 참여했다. 연기금, 운용사, 은행, 보험사들의 참여는 없었다. 이번 무보증 사채 대표주관사는 한국투자증권,

삼성증권(016360), 신한투자증권,

NH투자증권(005940), KB증권,

키움증권(039490) 등 6곳이다. KB증권과 키움증권이 각각 100억원, 나머지 4곳이 각각 200억원 인수를 주관한다. 남은 1천억원의 물량은 산업은행이 직접 전량 인수한다.

CGV 수요예측 결과 (사진=금융감독원 전자공시시스템)

CGV가 산은의 지원을 받은 이유로는 당초 미매각 우려가 있었기 때문이다. 코로나19로 영화산업의 침체가 CGV의 재무구조 악화로 이어졌고, 회사채 발행 당시 미매각 우려도 존재했다. CGV는 지난 9월 4153억원 규모의 유상증자를 통해 자본금을 확충했음에도 올해 3분기 기준 부채비율이 529%를 기록했다. 아울러 순차입금 의존도는 49%를 기록했다.

다만, 향후 CGV의 실적은 회복이 전망된다. 올해 3분기 들어 CGV는 영업이익이 흑자로 전환됐다. 매출액도 올해 3분기 1조2028억원을 기록해 지난해 3분기(9468억원)보다 27% 증가했다. 매출 증가에 따라 유동비율도 지난해 말 55.1%에서 올해 3분기 71.1%로 16%포인트 증가했다.

이에 문아영 나이스신용평가 선임연구원은 “실질 재무부담이 과중하나 향후 저본확충 계획 실현 등으로 점진적으로 재무부담이 완화될 것으로 전망된다”라고 분석했다.

정준우 기자 jwjung@etomato.com