[IB토마토 황양택 기자] DB생명이 올 1분기 지급여력(K-ICS) 비율이 크게 하락했다. 보험부채 할인율 관련 제도 변경 영향이 주요하게 작용했다. 고금리확정형 보유계약 비중이 높은 탓에 향후 금리하락 시 K-ICS 하락 압력이 더욱 거셀 것이란 평가도 나온다.

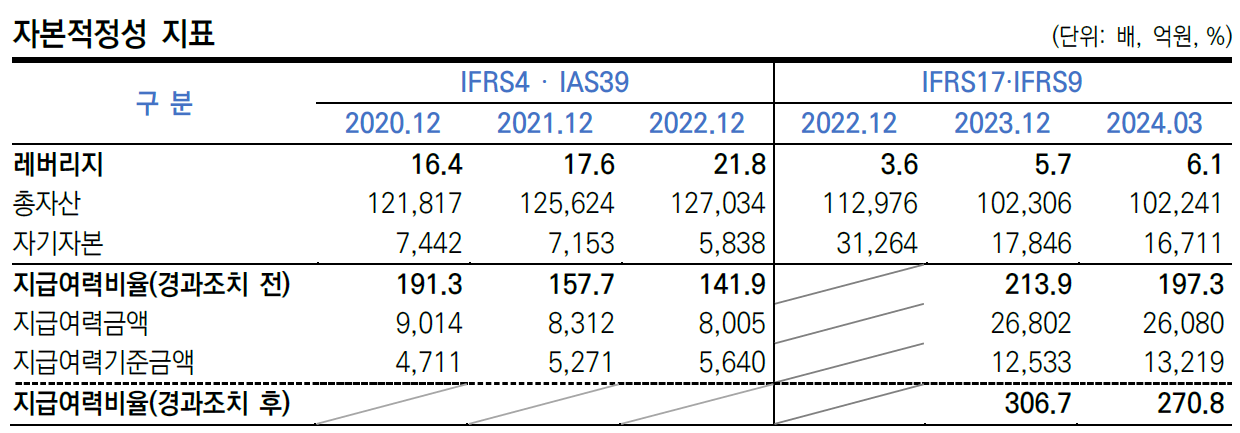

12일 보험·신용평가 업계에 따르면 DB생명은 올 1분기 K-ICS 비율이 경과조치 전 기준 197.3%, 경과조치 후 270.8%다. 가용자본(지급여력금액)이 2조6080억원, 요구자본(지급여력기준금액)이 1조3219억원이다. 지난해 말 대비해 경과조치 전 16.6%p, 경과조치 후 35.9%p 하락했다.

(사진=한국신용평가)

DB생명은 지난해 보험업계 새 회계 기준인 IFRS17 도입 이후 K-ICS 지표가 크게 개선된 바 있다. 기존 IFRS4 체계서 지급여력 지표인 RBC 비율은 2022년 기준으로 141.9%다. RBC와 K-ICS 산정 방식이 다르지만 수치적으로는 금융당국 권고치인 150%를 훌쩍 넘어섰다. 생명보험 업계 평균인 경과조치 전 기준 200%와 유사한 수준을 맞추고 있다.

K-ICS에서 요구자본이 보험리스크와 자산 관련 신규 리스크(부동산, 주식, 외환) 중심으로 증가했지만 가용자본 확대 효과가 해당 부담을 크게 상쇄했다. DB생명의 자기자본은 구 회계서 5838억원 수준이었는데, 새 회계서는 기준 변화와 금리 상승 효과로 1조7846억원으로 재산정됐다. 올 1분기 기준은 1조6711억원이다.

지난 1분기 K-ICS 비율 저하에는 경제적 가정, 즉 보험부채 할인율 산정 기준의 변화 영향이 컸다. 이는 장기선도금리 인하, 최종관찰만기 연장, 유동성 프리미엄 축소 등에 관한 것인데 할인율이 하향되면 보험부채 평가 규모가 더 크게 잡힌다. DB생명은 특히 유동성 프리미엄 인하 영향으로 자기자본이 감소했던 것으로 파악된다.

기존에 발행했던 자본성증권을 상환한 영향도 있다. 후순위사채와 신종자본증권을 발행하면 자본 확충 효과를 얻어 K-ICS 비율을 제고할 수 있다. DB생명은 지난해 말 기준 후순위채 잔액이 300억원이었는데 이를 정리하고 올 1분기에는 신종자본증권 400억원만 남았다. 자본성증권 정리는 재무안정성 측면에서 긍정적이나 K-ICS 비율은 그만큼 떨어질 수 있다.

(사진=DB생명)

향후 금리가 하락하는 시점에서는 K-ICS 하방 압력이 더욱 커질 것이란 전망도 나온다. 보유계약 가운데 장기 고금리확정형 비중에 대한 부담이 있어서다. 이는 적립이율 4.5% 이상이면서 잔존만기가 10년이 넘는 계약을 의미한다.

DB생명은 보험료적립금 내 장기 고금리확정형 계약 비중이 24.3%다. 과거 높은 금리로 판매했던 보험 상품의 역마진이 커지면 부채평가에서도 불리하게 작용할 수 있다. 보험부채 구조적으로 금리 부담이 있다는 것이다.

김선영 한국신용평가 수석연구원은 “K-ICS에서는 금리부 자산과 부채의 전체 현금흐름을 대상으로 충격 시나리오를 적용해 금리위험액을 산정한다”라면서 “DB생명은 지난해 말 기준 현행 추정부채가 금리 하락 시나리오에서 최대 19.4% 증가한다”라고 분석했다.

그러면서 김 연구원은 “실질 부채 듀레이션을 감안할 때 자산과 부채 만기 미스매칭으로 인한 사업 포트폴리오의 금리민감도가 높은 편”이라며 “자산 듀레이션 장기화를 통한 매칭 노력도 지속적으로 요구된다”라고 했다.

황양택 기자 hyt@etomato.com