[IB토마토 황양택 기자] 금리하락 영향으로 내년도 보험업계 지급여력(K-ICS) 비율이 부정적인 영향을 받는다는 전망이 나온다. 특히 손해보험사보다 생명보험사에 대한 영향이 더욱 클 것으로 평가된다. 생명보험사는 기본적인 자본 구조 자체가 손해보험사 대비 금리 환경에 취약한 것으로 분석된다.

기준금리 인하 흐름…K-ICS 비율 하방 압력

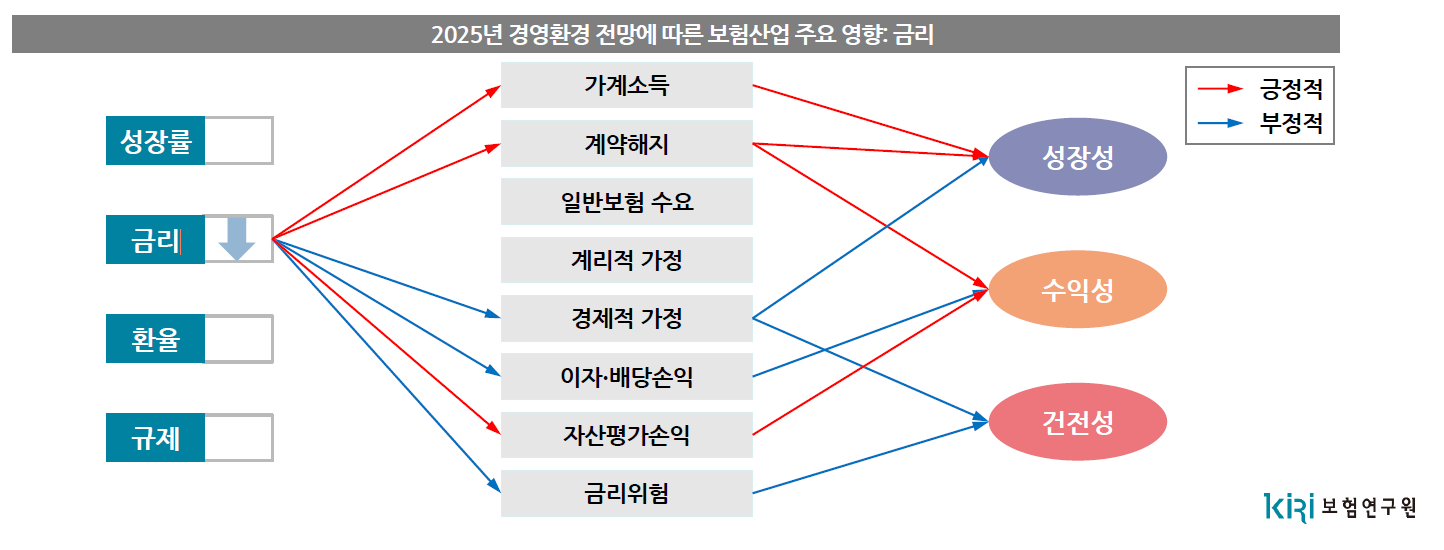

10일 보험연구원이 개최한 ‘2025년 보험산업 전망과 과제’ 세미나에서는 내년도 보험산업에 영향을 미칠 핵심 여건 중 하나로 금리가 꼽혔다. 금리는 보험사 재무 가운데 특히 자본적정성 지표인 K-ICS 비율에 주요하게 작용한다.

국내 기준금리는 인하가 예고된 상태다. 앞서 미국은 지난달 기준금리를 50bp 내렸고 연내 추가 인하할 것으로 예상되고 있다. 내년에도 100bp 내릴 것이란 전망이 우세하다. 국내 기준금리 역시 인하 압박을 받고 있으며, 올 하반기를 기점으로 시장금리가 점진적으로 하락할 것이란 평가가 나온다.

(사진=보험연구원)

일반적으로 금리가 하락하면 보험부채 할인율이 떨어지고 금리위험은 증가하기 때문에 K-ICS 비율에 부정적인 방향으로 영향을 미친다. K-ICS 비율은 요구자본(지급여력기준금액) 대비 가용자본(지급여력금액) 방식으로 산출하는데, 요구자본 내 위험액이 증가하는 반면 가용자본은 감소하는 것이다.

생명보험사의 평균 K-ICS 비율은 지난 3월 말 기준 200% 수준으로 전 분기 대비 9%p 하락했다. 개별 보험사의 K-ICS 비율은 150%~200% 범위에서 집중되는 모습이다. 특히 경과조치 전 기준 K-ICS 비율이 150% 미만인 일부 보험사는 자본적정성 우려가 더욱 큰 상황이다.

손해보험사의 경우 평균 K-ICS 비율이 212%며 전 분기 대비로는 7%p 떨어졌다. 다만 손해보험 업계는 높은 수익성을 바탕으로 이익잉여금과 조정준비금이 증가, 가용자본(99조원)이 1년 전보다 약 7조원 늘어났다. 개별 손해보험사의 K-ICS 비율 중간값은 200%를 상회한다.

생명보험사 자본, 금리 환경에 비교적 취약

보험연구원 자료에 의하면 생명보험사는 가용자본에서 기본자본이 차지하는 비중이 69% 정도다. 최근에는 가용자본 내 보완자본 비중(31%)이 소폭 상승하고 있다. 이는 보험사가 K-ICS 비율 제고를 위해 후순위채와 같은 자본성증권을 다수 발행한 영향으로 풀이된다.

가용자본 가운데 외부의 경영 환경 변화에 강건한 자본 비중은 52%다. 보통주가 12%, 이익잉여금이 40%로 파악된다. 반면 기타포괄손익누계액(15%)은 금리 환경에 취약하며, 조정준비금(26%)은 계리적 가정 변경과 계약해지 관련 리스크가 있다.

(사진=보험연구원)

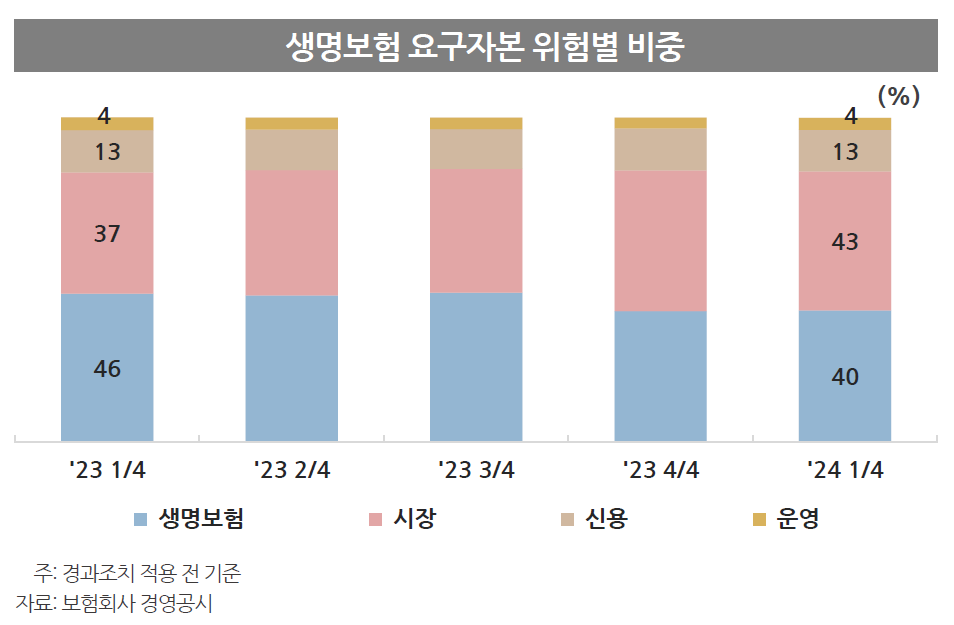

생명보험사의 요구자본은 위험별 비중이 ▲생명보험 40% ▲시장 43% ▲신용 13% ▲운영 4% 등으로 나타난다. 가장 큰 비중을 차지하고 있는 시장 부문은 금리나 주식 등과 연관되는 항목이다.

손해보험사는 가용자본 내 기본자본 비중이 50%다. 외부 환경에 강건한 자본 비중은 49%이며 보통주가 4%, 이익잉여금이 45%로 확인된다. 나머지는 조정준비금이 44%로 대부분을 차지하고 있다.

손해보험사 요구자본은 위험별 비중이 ▲장기손해 49% ▲일반손해 9% ▲시장 25% ▲신용 12% ▲운영 6% 등이다. 기초가정위험액 시행으로 운영위험이 증가한 것이 특징인데, 이는 보험금 예실차(예상과 실제 금액의 차이)에 따라 개별 보험사에 미치는 영향이 상이하게 나타난다.

부채 듀레이션 긴 생명보험사, K-ICS 우려 커

금리가 보험사 자본에 미치는 영향 관계는 듀레이션(금리민감도) 상태에 근거한다. 보험사는 일반적으로 부채 듀레이션이 자산 듀레이션보다 길다. 금리가 하락하면 부채가 자산보다 과대하게 평가될 수 있고 그 결과 자본이 과소하게 잡힐 수 있다.

생명보험사는 특히 상품 구조가 만기가 긴 장기 형태고 과거 고금리 상품을 많이 팔았던 바 있다. 부채 듀레이션이 보다 길게 형성된다는 설명이다. 손해보험사 대비 금리에 더욱 민감한 셈인데, 이러한 배경으로 금리하락 영향이 비교적 클 것으로 분석된다.

(사진=보험연구원)

올해부터 적용되고 있는 보험부채 할인율 현실화 방안에 대한 영향도 있다. 이는 장기선도금리, 최종관찰만기, 유동성 프리미엄 등에 대한 내용인데, 점진적으로 적용되면서 K-ICS 할인율을 더욱 하락하게 만들 것으로 예상되고 있다.

황인창 보험연구원 연구위원은 “생명보험사는 과거부터 장기보험 관련 상품을 많이 판매했기 때문에 듀레이션 측면에서 손해보험사 대비 금리에 취약하다”라며 “금리하락과 해지율 증가 등이 손해보험사보다는 생명보험사 K-ICS 비율에 더욱 부정적인 영향을 미칠 것으로 예상된다”라고 평가했다.

황양택 기자 hyt@etomato.com