[IB토마토 이조은 기자] 하나증권이 1500억원 규모로 무보증 회사채를 발행한다. 하나증권은 증액분까지 모두 채무상환자금에 사용될 예정이다. 실적이 개선되고 신용등급은 ‘AA0(안정적)’을 기록한 가운데 안정적인 재무 비율도 유지되고 있어 수요 예측 흥행이 전망된다.

(사진=금융감독원 전자공시시스템)

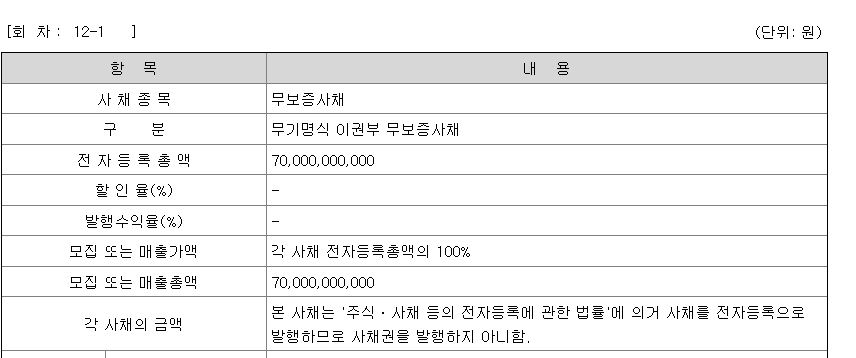

25일 금융감독원 전자공시시스템에 따르면 하나증권은 오는 28일 무기명식 이권부 무보증사채로 제12-1회차, 제12-2회차를 발행하기 위한 수요예측을 진행한다. 모집총액은 각각 2년물인 1회차가 700억원, 3년물인 2회차가 800억원으로 총 1500억원에 달한다. 대표 주관사는 케이비증권,

NH투자증권(005940), 한국투자증권,

신한(005450)투자증권이다.

수요예측 시 2년물과 3년물 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사에서 최종으로 제공하는 하나증권 1년 만기 무보증 회사채 개별민평 수익률의 산술평균에 -0.30%에서 +0.30%포인트를 가산한 이자율로 한다.

총합 1500억원에 달하는 발행 금액은 전액 채무상환자금으로 사용될 방침이다. 하나증권은 오는 11월11일까지 기업어음증권(CP) 700억원, 오는 11월12일까지 CP 200억원, 오는 11월13일까지 CP 600억원 총 1500억원을 갚아야 한다. 총 발행금액이 증액될 경우 증액분 모두 채무상환자금으로 활용할 방침이다. 부족 자금은 회사가 보유한 자체자금으로 조달할 계획이다.

한국기업평가와 한국신용평가는 하나증권에 각각 ‘AA0(안정적)’ 신용등급을 부여했다. 최근 국내외 주식시장이 상승하고 외국인 매수가 증가하는 등 거래량이 증가한 가운데 금융상품 수익이 증가하면서 실적이 개선됐기 때문이다. 순자본비율이나 레버리지비율도 안정적인 것으로 나타났다.

하나증권은 올해 상반기 순영업이익은 5231억원을 기록해 지난해 상반기 3288억원보다 39.10% 증가했다. 개인 또는 일반투자자를 대상으로 자산관리 상품을 판매하고 금융컨설팅 서비스를 제공하는 웰스매니저(WM) 부문 영업이익이 올해 상반기 1732억원을 기록해 지난해 상반기보다 208억원 증가한 덕분이다.

같은 기간 기관이나 법인 손님을 대상으로 금융상품을 판매하는 홀세일 부문 순영업이익은 208억원으로 전년 동기 대비 소폭 증가했고, 기업금융 업무 전반을 수행하는 인베스트먼트 뱅킹(IB) 부문 순영업이익도 927억원으로 지난해보다 695억원 증가했다. 채권이나 장내외 파생상품을 다루는 세일즈앤트레이딩(S&T) 부문 올 상반기 영업이익도 1870억원으로 지난해 상반기보다 355억원 상승했다.

다만, 총자산을 자기자본으로 나눈 레버리지비율은 상승하고 있어 다소 주의가 필요하다. 2021년 591.1%에 불과했던 레버리지비율은 2022년 652.8%에서 지난해 722.3%로 증가했다. 2024년 상반기 별도 기준 레버리지비율은 747.1%까지 높아졌지만, 금융위원회의 경영개선권고 수준인 1100%보다 낮은 수준을 유지해 안정권에 속해 있다.

대표주관사 4곳은 인수인의 의견에서 “종합적으로 순자본비율과 레버리지비율 등을 감안할 때 증권신고서 제출일 전일 기준으로 제재 등의 위험은 크지 않을 것으로 예상된다”라며 “그러나 대규모 자기자본 투자로 총 위험액이 증가하거나 투자손실 등으로 자기자본이 감소하는 경우 동사의 재무안전성에 부정적인 영향을 줄 수 있다”라고 말했다.

이조은 기자 joy8282@etomato.com