[IB토마토 김혜선 기자]

한국토지신탁(034830)이 총 600억원 규모의 자금 조달에 나섰다. 조달한 자금은 순천 왕지 트리마제 공동주택에 대한 운영자금과 올해 만기가 도래하는 채무를 상환할 목적으로 사용된다. 최근 'A-'신용등급에 대한 수요예측 훈풍이 불고 있어 긍정적인 결과가 기대된다.

(사진=한국토지신탁)

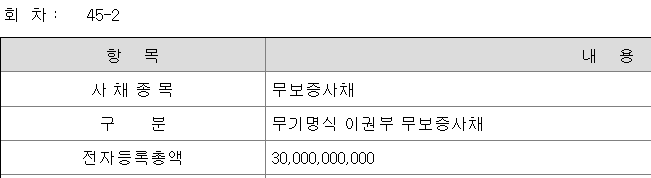

16일 금융감독원 전자공시시스템에 따르면 한국토지신탁이 총 600억원 규모의 무기명식 이권부 무보증사채를 발행한다. 이번 제45-1회차와 45-2회차는 모두 300억원 규모로, 각각 2년물과 3년물이다. 대표주관사는 KB증권이며, 이번달 20일 실시되는 수요예측 결과에 따라 발행총액이 결정된다.

한국자산평가·키스채권평가·나이스피앤아이·에프앤자산평가 등 민간채권회사 4사가 제공하는 최초증권서 제출 1영업일 전 한국토지신탁의 회사채 수익률의 산술평균은 2년 만기 5.813%, 3년 만기 6.111%다. 공모희망금리는 청약일로부터 1영업일 전 민간채권회사 4사에서 제공하는 개별민평 수익률의 산술평균에 2년물과 3년물 모두 0.50%포인트 감산 또는 가산한 수준으로 적용된다.

조달한 자금은 운영자금과 채무 상환 자금으로 사용할 예정이다. 한국토지신탁은 오는 8월28일(이자율 7.09%) 만기가 도래하는 제42-2회차 무보증사채 500억원이 있다. 이를 상환하고 남은 100억원은 순천 왕지 트리마제 공동주택에 사용할 예정이다. 조달한 자금은 실제 자금 사용일까지 은행예금, MMT 등을 통해 운용할 예정이다.

한국토지신탁은 올초 진행했던 수요예측에서 미매각이 발생해 고배를 마셨던 바 있다. 당시 1000억원 규모의 공모채를 발행하기 위한 수요예측에서 매수주문은 380억원뿐이었다. 이후 금리를 7%대까지 올려 추가 청약 과정에서 미매각 물량을 모두 팔았다.

그럼에도 업계에서는 이번 한국토지신탁의 회사채 발행은 무난하게 진행될 것으로 전망한다. 한국신용평가와 한국기업평가는 한국토지신탁의 신용등급을 'A-'로 평가했기 때문이다. 같은 업권에서 A-등급을 받은 SK에코플랜트는 최근 1300억원 규모의 회사채 발행을 위한 수요예측에서 1조400억원이 몰렸던 바 있다. 또한,

롯데리츠(330590)도 2400억원의 담보부사채를 발행하는 수요예측에서 1조450억원이 몰렸다.

(사진=전자공시시스템)

한국토지신탁이 올해 외형성장과 실적 개선을 이룬 점이 긍정적으로 작용할 것으로 보인다. 한국토지신탁의 올해 반기 연결기준 매출액은 958억원으로, 직전연도 동기(883억원)와 비교해 확대됐다. 같은 기간 수수료수익도 12.6% 증가하면서 영업수익은 지난해 반기 162억원 수준에서 올해 반기 197억원으로 늘었다.

여기에 재무구조도 안정적이다. 한국토지신탁의 올해 반기말 기준 부채비율과 차입금의존도는 각각 88.8%, 37.1%다. 부채비율은 적정 기준인 100% 미만을 충족하고 있다. 차입금의존도는 적정 기준(30% 이하)를 벗어나긴 했지만, 40%를 넘지 않는 무난한 수준을 유지하고 있다.

대표주관회사인 KB증권은 인수인의 의견을 통해 "올해 영업수익이 전년 동기보다 증가했으며, 기존 차입금 상환 등을 통해 재무건전성이 향상됐다"라며 "다만, 향후 신탁보수의 감소로 차입형토지신탁 신규수주와 진행사업장이 감소할 수 있으며, 경기 불안으로 인해 부동산 시장이 침체될 경우 손익에 대한 부정적인 영향을 미칠 가능성이 있다"라고 평가했다.

김혜선 기자 hsunn@etomato.com