[IB토마토 정준우 기자]

팬오션(028670)이 향후 3년간 18억달러를 투자해 선대 확장에 시동을 걸면서 차입금이 확대될 것으로 예상된다. 또한 해운업계에 대한 환경 규제에 대응하기 위한 선박 교체 수요도 향후 투자 부담으로 작용할 전망이다. 다만, 이러한 투자 부담에도 불구하고 팬오션은 장·단기 계약의 적절한 구성을 통한 높은 현금창출력으로 안정적인 재무 상태를 유지할 수 있을 것이란 분석이다.

팬오션의 장기계약 LNG선 NEW BRAVE호 인수현장(사진=팬오션)

20일 한국기업평가에 따르면 팬오션의 신용등급은 A(안정적) 등급으로 향후 투자 확대에 따른 차입금 증가 전망에도 불구하고 투자 지출을 능가하는 안정적인 현금창출력으로 재무구조를 통제할 수 있다고 내다봤다.

팬오션은 올해 2분기부터 2027년까지 18억달러를 투자해 LNG선박 9척, 탱커선 6척, 벌크선 8척을 새로 도입한다는 계획이다. 아울러 국제해사기구(IMO)의 선박에너지효율지수(EEXI) 및 탄소집약도지수(CII) 규제에 따라 향후 보유 선박을 점진적으로 친환경 선박으로 교체할 것으로 예상된다. 이에 팬오션의 차입금 부담이 앞으로도 꾸준히 확대될 것으로 보인다.

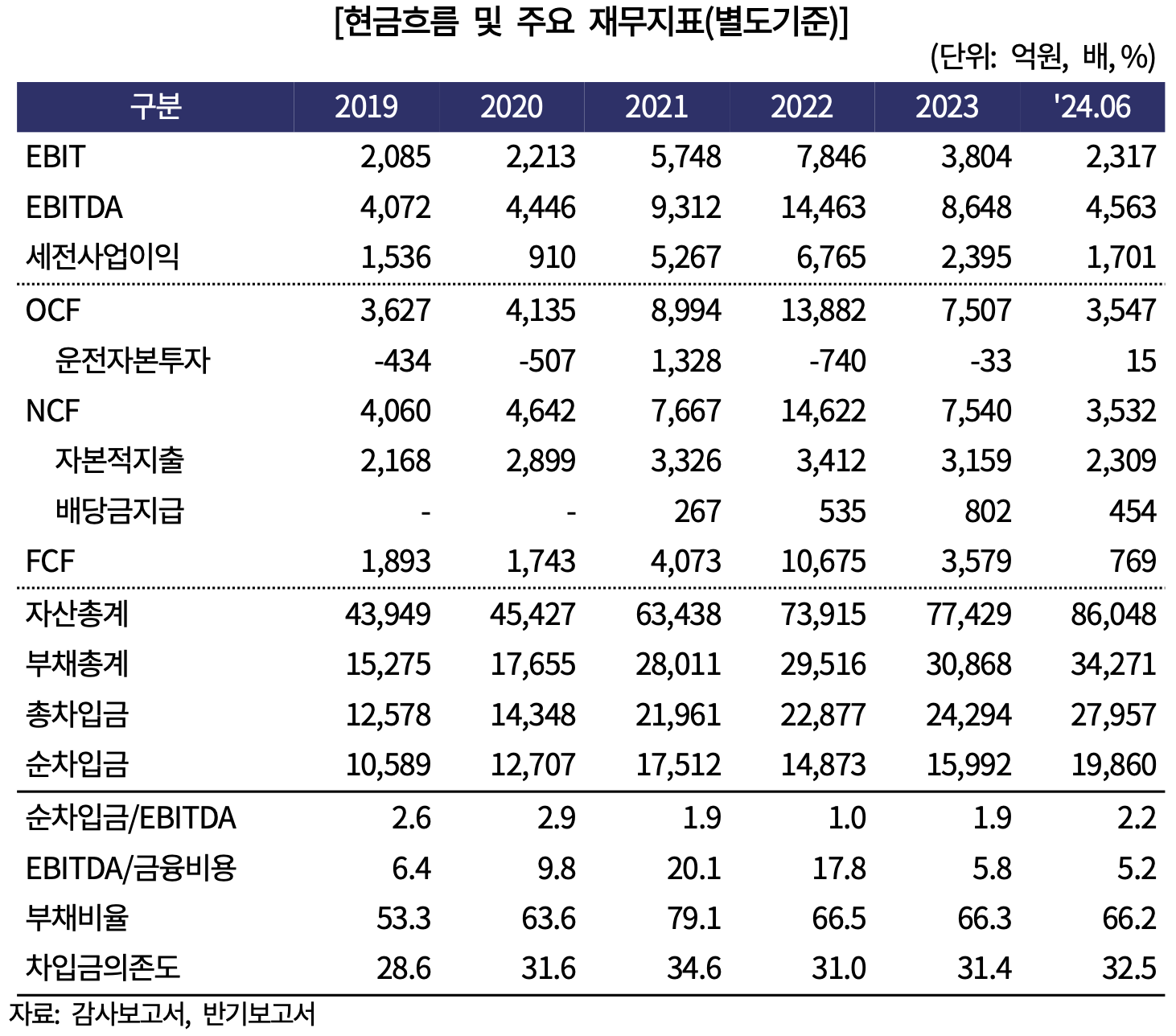

투자 확대에 따라 팬오션의 총차입금은 증가하고 있다. 지난해 2조4294억원이었던 팬오션의 총차입금은 올해 상반기 2조7957억원으로 15.1% 증가했다. 그러나 차입금 규모가 큰 폭으로 증가했음에도 불구하고 올해 상반기 부채비율과 차입금의존도는 각각 66.2%, 32.5%로 재무안정성이 양호하고 평가받는다.

차입 부담 증가에도 불구하고 재무안정성을 유지할 수 있는 원인은 높은 현금창출력 때문이다. 올해 상반기 팬오션의 영업활동현금흐름은 3547억원으로 같은 기간 CAPEX(2309억원)를 큰 폭으로 상회했다. 2019년 이후 현재까지 팬오션의 영업활동현금흐름은 매년 자본적 지출 규모보다 높았다. 매년 투자 규모를 상회하는 현금창출력의 영향에 올해 상반기 팬오션의 현금 및 현금성 자산은 8097억원을 기록했다.

(사진=한국기업평가)

안정적인 현금창출력은 적절한 사업 구성 때문이다. 팬오션의 주력 사업인 벌크선 기준 장기 운송계약과 스팟 계약(화물 운송 수요에 따른 계약) 비중은 올해 상반기 각각 43.6%(5억6900만달러), 56.4%(7억3700만달러)다. 팬오션은 포스코, 현대글로비스, 브라질 광물 기업 발레(Vale) 등 우량 기업과 장기 운송계약을 통해 안정적인 수익성을 확보하고 있다. 아울러 계약에 따라 유가 상승에 따른 위험의 상당 부분을 화주에게 전가할 수 있다는 장점이 있다.

스팟 계약은 최근 건화물선운임지수(BDI지수)가 반등하면서 사업에 긍정적인 영향을 미치고 있다. 벌크선 시황에 따라 실적 변동성이 상존하고 있지만, 최근 중동 지역 정세가 불안정해지며 BDI지수가 반등하고 있어 사업에 긍정적인 영향을 미치고 있다. 다만, 한국기업평가는 팬오션의 스팟 사업 전략 변화에 따라 실적 변동성이 확대될 수 있다고 분석했다.

한편, 팬오션은 앞으로 LNG선박 규모를 확대해 사업 다각화에 나설 예정이다. 내년까지 20억달러를 들여 도입한 신규 LNG선박 9척 인도가 마무리될 예정이다. 이에 따라 LNG선 대선(선박 임대) 계약이 순차적으로 이뤄지며 장기계약 부문에서 수익성이 커질 전망이다.

김종훈 한국기업평가 책임연구원은 팬오션에 대해 “투자 확대에 따라 차입금이 큰 폭으로 늘어날 전망이지만, 신조 선박의 수익 기여 등을 고려했을 때 우수한 재무안정성이 유지될 전망”이라 분석했다.

정준우 기자 jwjung@etomato.com