[IB토마토 정준우 기자] 생체현미경 장비 상용화에 성공한 아이빔테크놀로지가 기술특례 적용을 받아 코스닥 상장에 도전한다. 아이빔테크놀로지는 상장으로 조달한 자금을 운영자금과 시설자금으로 사용해 사업을 확대한다는 계획이다.

아이빔테크놀로지는 김필한 한국과학기술원(KAIST) 교수가 지난 2017년 설립한 회사로 생체현미경(IVM) 원천기술을 토대로 세계 최초로 올인원(All-in-One) 일체형 생체현미경 장비 상용화에 성공했다. 올인원 생체현미경은 살아있는 조직 혹은 장기의 개별 세포와 바이오 약물을 동시에 고해상도 영상으로 관찰할 수 있는 장비다.

아이빔테크놀로지의 사업은 생체현미경 등 바이오테크 장비 판매·생체현미경 CRO(임상시험 수탁)사업 등으로 구성된다. 올인원 생체현미경이 미국과 유럽 등 제약 선진국의 연구기관들로 수출되면서 아이빔테크놀로지의 사업은 성장세를 이어가고 있다. 아울러 CRO 사업은 생체 세포의 움직임을 영상화해 질환 상태 분석 및 주입 약물 분포 경과를 관찰해 약물의 효능 평가 서비스를 제공한다. 생체현미경 및 CRO 시장은 바이오 연구개발 활성화에 성장세가 이어질 것으로 관측된다.

생체현미경 장비(사진=아이빔테크놀로지)

공격적 영업활동으로 흑자전환 목표

아이빔테크놀로지의 매출액은 매년 성장하고 있다. 2022년 13억원이었던 매출액은 지난해 45억원으로 대폭 성장했다. 다만 영업손실은 이어지고 있다. 같은 기간 아이빔테크놀로지의 영업손실은 33억원에서 29억원으로 소폭 감소했다.

아이빔테크놀로지는 올해 공격적인 판촉 활동을 통해 수주를 확대한다는 전략이다. 이에 미국과 일본, 유럽 및 중국 시장에서 자사의 생체현미경을 시연하고 있다. 아이빔테크놀로지는 올해 상반기 월 2~4회의 비대면 시연회를 진행하면서 글로벌 제약사들을 향한 영업 활동을 강화하고 있다. 올해 아이빔테크놀로지는 총 180곳의 고객사를 대상으로 데모 시연회를 열 예정이다.

영업활동 강화에 따라 향후 수주잔액은 더 늘어날 가능성이 있다. 지난 30일 기준 아이빔테크놀로지의 수주잔액은 16억4000만원 수준이다. 아이빔테크놀로지는 현재 11건의 구매의향서를 확보한 상태로 향후 본 구매계약으로 이어질 경우 수주잔고가 확대될 전망이다.

대표 주관사인

삼성증권(016360)은 아이빔테크놀로지가 2025년부터 영업흑자로 전환할 것이라 예측하고 있다. 삼성증권의 추정손익계산서에 따르면 아이빔테크놀로지의 영업이익은 2025년 18억원, 2026년 84억원, 2027년 150억원으로 예상된다.

영업손실이 지속되고 있지만 아이빔테크놀로지의 재무건전성은 양호하다. 지난해 아이빔테크놀로지의 부채비율은 28.97%, 차입금의존도는 8.82%를 기록했다. 올해 1분기 부채비율이 32.76%, 차입금의존도가 9.16%로 상승했지만 안정적인 수준을 유지하고 있는 것으로 평가된다.

2022년 발행된 상환우선전환주(RCPS)가 보통주로 전환되면서 자본총액이 크게 늘어난 점이 안정적인 재무건전성의 원인으로 꼽힌다. 아이빔테크놀로지의 자본잉여금이 2022년 0원에서 지난해 313억원으로 대폭 늘어나면서 자본총계도 -200억원에서 128억원으로 양(+)전환했다.

삼성증권은 인수인의 의견을 통해 “생체현미경 잠재 고객사 중 일부가 장비 구매 대신 CRO 시장으로 대치될 수 있으며 향후 생체현미경 시장 및 CRO 시장 규모가 성장할 것으로 예상된다”라고 아이빔테크놀로지의 성장 가능성을 평가했다.

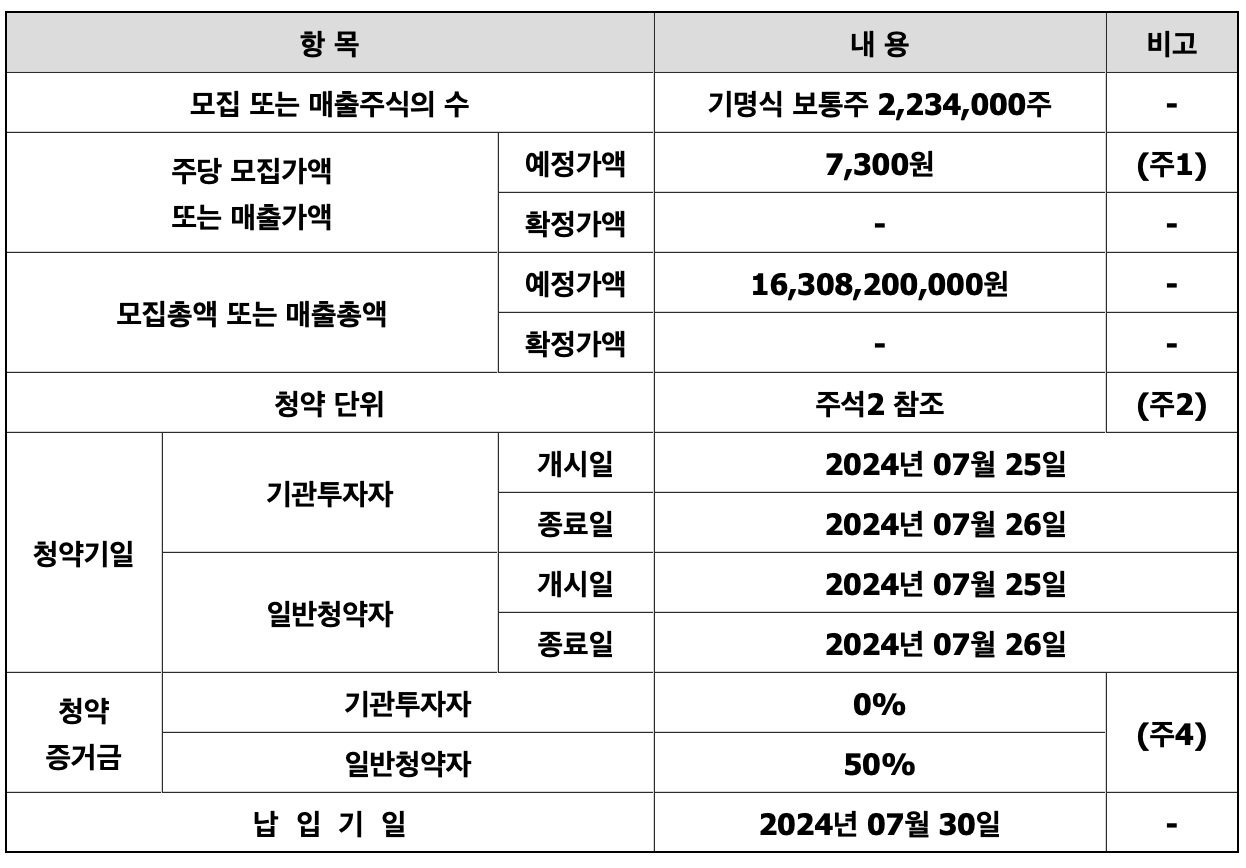

(사진=금융감독원 전자공시시스템)

223만주 일반공모…총 163억원 모집

아이빔테크놀로지의 총 공모주식은 223만4000주로 일반 공모 방식으로 진행된다. 모집가액은 주당 7300원으로 가정해 총 163억820만원을 모집한다. 아이빔테크놀로지는 모집 자금 중 인수대가로 8억4000만원가량을 제하고 158억5200만원을 조달한다.

우리사주조합에 대한 우선배정은 없으며, 일반청약자 배정비율은 25~30%, 기관투자자 배정비율은 70~75% 사이에서 결정될 예정이다. 대표주관사인 삼성증권이 총액인수 방식으로 발행물량 223만4000주를 100% 인수한다.

회사는 시설자금에 20억원, 운영자금에 138억5200만원을 사용한다는 계획이다. 사용 상세 내역은 ▲대전 대덕구 생산 시설 확충에 20억원 ▲생체 현미경 제품 생산 운전자금에 114억6000만원 ▲연구개발에 14억원 ▲해외진출 자금에 10억원 등을 사용한다. 자금은 올해부터 2026년까지 나누어 사용할 예정이다.

주당 희망공모가액은 7300~8500원으로 향후 수요예측 결과가 좋으면 공모자금 규모가 확대될 수 있다. 이에 회사의 자금 사용 내용도 수정될 가능성이 있다. 수요예측은 오는 7월15일부터 19일까지 이뤄지며 공모가액 확정은 7월19일 예정이다.

정준우 기자 jwjung@etomato.com