[IB토마토 최윤석 기자] 첨단소재 위탁생산기업 한켐이 코스닥 상장에 도전한다. 한켐은 상장을 통해 확보한 자금으로 주력 사업부문인 OLED소재 개발 시설확충과 사업 포트폴리오 다각화에 나선다는 계획이다. 앞서 한켐은 기술력을 바탕으로 지난해까지 두자릿수대 매출과 영업이익 성장세를 이어왔다.

(사진=한켐)

제품부터 양산화 공정까지 개발

한켐은 지난 1999년 설립된 탄소화합물 기반 첨단소재 합성 개발·제조 전문기업이다. 주로OLED 소재·촉매 소재·반도체·의약 소재 등에 필요한 탄소화합물을 임상시험 수탁(CRO)이나 위탁개발생산(CDMO) 방식으로 공급한다.

주력 사업부문인 CRO와 CDMO 부문에서 한켐은 공정개발과 양산화 개발 역량을 갖췄다.

(사진=한켐)

한켐은 지난 25년간 탄소화합물 합성 경로설계법을 터득했고 연구개발로 도출한 샘플·반응 데이터를 수집해 국내 최고 수준의 자체 DB 관리 시스템도 운영하고 있다. 현재 6000건이 넘는 화학 합성 반응 데이터를 보유하고 있고 8600여 건의 샘플 데이터를 확보했다. 고객사가 원료 물질 개발 의뢰를 받는 즉시 제품 개발과 생산이 가능한 수준이다.

이와 함께 기술 정보 기반으로 양산화 공정 개발에도 성공해 한켐은 2024년 현재까지 약 160건의 파일럿 생산과 50여 건의 양산화 공정개발을 진행한 바 있다.

이 같은 기술력에 힘입어 매출과 영업이익에서도 성장세를 이어왔다. 지난해 기준 한켐은 매출 270억원으로 전년 동기 대비 25% 증가했고 같은 기간 영업이익과 당기순이익은 각각 50억원, 42억원으로 37%, 31% 증가했다.

재무안정성도 건실한 편이다. 제출된 증권신고서에 따르면 올 상반기 기준 한켐의 부채비율은 47.39%에 불과했다. 2023년 말 기록한 49.32%보다 소폭 감소한 수준으로 부채 총계는 기존 102억원에서 111억원으로 증가했지만 자본총계도 207억원에서 234억원으로 커졌다. 차입금의존도 또한 2022년 30.09%에서 2023년 22.64%까지 감소했다. 다만 올 상반기 기준으로는 23.19%로 소폭 상승했다.

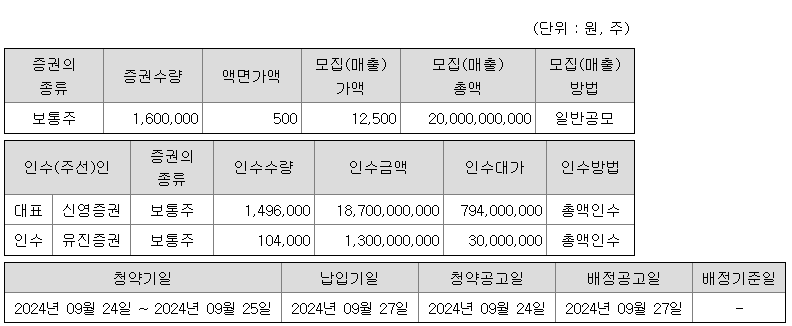

160만주 전액 신주로 공모

한켐은 이번 상장에서 160만주를 전량 신주로 공모한다. 희망 공모가는 1만2500원에서 1만4500원으로 책정됐으며 희망가 기준 총 공모금액은 200억원에서 232억원이다. 대표주관사는

신영증권(001720),

유진투자증권(001200)이 인수사로 참여했다.

(사진=전자공시시스템)

한켐은 이번 상장을 통해 조달하는 자금을 신규 생산시설 확충에 투입할 계획이다. 특히 꾸준히 증가하는 OLED 소재 시장을 적극 대응한다는 방침으로 반도체 소재와 의약품 중간제 개발에도 나서 사업 포트폴리오를 다각화한다는 계획이다.

이상조 한켐 대표이사는 “첨단 화학소재 분야에서 국내 최초 CDMO 전문기업으로 시작해 지금까지 탄탄한 성장세를 이어왔다”라며 “이번 기업공개를 통해 본격적으로 성장하고 있는 OLED 소재 시장 내 우위를 점하고 국내 대표 합성분야 CDMO 브랜드로서 입지를 더욱 굳건히 하겠다”라고 말했다.

기관투자자를 대상으로 한 수요예측은 오는 9월6일부터 12일까지 5일간 진행된다. 수요예측 이후 9월 24일과 25일 일반 청약을 거쳐 10월까지 코스닥에 상장하는 게 목표다.

최윤석 기자 cys55@etomato.com