[IB토마토 황양택 기자] GS에너지가 회사채 발행을 위한 수요예측 결과, 발행금액을 두 배로 늘렸다. 수요예측에서 1조원이 넘는 대규모 자금이 몰리면서 크게 흥행했다. 사채 이자율이 민평금리보다 낮은 언더발행에도 성공했다.

27일 금융감독원 전자공시시스템에 따르면 GS에너지는 제17회차 공모사채 발행금액을 기존 1000억원에서 2000억원으로 증액했다. 제17-1회차 3년물 1300억원과 제17-2회차 5년물 700억원이다. 최초발행 예정 금액은 각각 600억원, 400억원이었다.

사채 이자율은 제17-1회차가 청약일 1영업일 전 민간채권평가회사 네 곳(한국자산평가, 키스자산평가, 나이스피앤아이, 에프앤자산평가)에서 최종으로 제공하는 3년 만기 회사채 개별민평 수익률의 산술평균에 0.06%p를 뺀 이자율로 한다. 제17-2회차는 민평금리 5년 만기 기준에 0.03%p 낮게 책정한다.

GS에너지 민평금리 산술평균은 지난 19일 기준으로 3년물이 3.231%, 5년물이 3.202%다. 이를 기준으로 살펴보면 이번 채권 이자율은 제17-1회차가 3.171%, 제17-2회차가 3.172% 정도 될 것으로 보인다.

(사진=증권신고서)

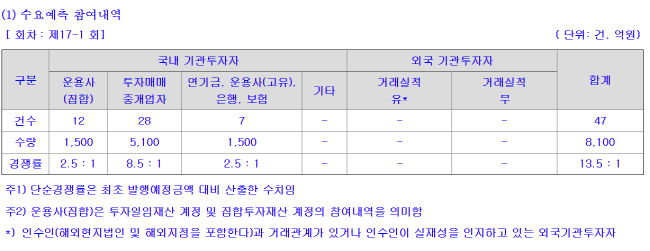

앞서 지난 24일 진행된 수요예측에서는 유효수요 65건에 총 1조1700억원 규모의 자금이 몰렸다. 제17-1회차는 운용사(집합) 12건에 1500억원, 투자매매중개업자 28건에 5100억원, 연기금·운용사(고유)·은행·보험 7건에 1500억원 등이다. 최초 발행예정금액 대비 경쟁률이 13.5대1이다.

제17-2회차는 운용사(집합) 1건에 100억원, 투자매매중개업자 8건에 2600억원, 연기금·운용사(고유)·은행·보험 9건에 900억원이다. 경쟁률은 9대1이다.

자금 사용 목적은 채무상환과 운영이다. 채무는 지난 2022년 10월 발행한 제13-1회차 무보증사채 900억원과 사모 기업어음(CP) 300억원이다. 엔화 표시 외국채권 430억원 상환도 추가됐다.

인수금융을 위해 농협은행으로부터 빌린 125억원도 갚는다. 상환일이 오는 11월이다. 해당 대출은 GS파워 지분 인수를 위한 자금 차입 건이다. 2년 거치와 8년 분할, 분기별 상황 조건이며 전체 대출 만기일은 2031년 2월이다. 나머지 운영자금 245억원은 인건비와 사채 이자 등 자체 운영 목적으로 활용된다.

황양택 기자 hyt@etomato.com