[IB토마토 이성은 기자] 신한캐피탈이 대손준비금 영향으로 실적이 악화됐다. 기업금융과 투자금융 규모가 커 대손준비금이 늘어날 가능성도 높다. 특히 차주당 여신 규모가 큰 편으로, 건전성 변동 위험도 높다. 연체율과 요주의이하자산비율 등이 높아지는 가운데 건전성과 수익성 모두 점차 악화되고 있어 개선 방안이 필요하다는 지적이 나온다.

신한금융지주.(사진=신한금융)

8일 나이스신용평가에 따르면 신한캐피탈의 올 1분기 조정 당기순손실은 77억원이다. 같은 기간 당기순이이익 614억원을 기록했으나 대손준비금 증가가 적자의 원인이 됐다. 경기 악화와 시장금리 상승으로 대손비용과 조달비용의 부담이 커진데다 이익기여도가 높은 투자금융 부문에서 실적 변동성이 커질 가능성도 있다.

신한캐피탈의 사업 포트폴리오는 기업금융 중심으로 이뤄져있다. 지난 1분기 기준 신한캐피탈의 기업금융은 7조2992억원으로 전체 채권이 대부분을 차지하고 있다. 특히 기업금융 비중이 높아 영업자산 중 50억원 이상 여신이 1분기 말 기준 43.3%를 차지한다.

투자금융 비중도 크다. 1분기 기준 신한캐피탈의 투자금융자산은 4조6978억원으로 지난해 말 4조6746억원에서 증가 추이를 보였다. 채권과 투자금융자산을 합한 영업자산 중 기업금융과 투자금융의 집중도가 90%를 넘어서 사업 안정성에는 부담으로 작용할 가능성도 있다.

지난해 말 신한캐피탈 자산은 1년 전에 비해 줄어들기는 했으나, 올 1분기 다시 증가했다. 타 채권은 감소추이를 보인 반면 기타 채권이 지난해 연말 486억원에서 2382억원으로 증가한 덕분이다. 자산 증가세와 달리 영업수익성은 하락했다. 1분기 이자비용의 증가세가 지속되고 유가증권 평가이익이 감소했기 때문이다.

특히 지난해 1분기 대손준비금으로 지출되는 비용은 없었으나, 올해 1분기에는 691억원으로 증가했다. 영업이익이 755억원으로 전년 동기 1028억원에서 감소한데다 대손준비금까지 빠져나가 수익성이 악화된 것이다. 이에 1분기 신한캐피탈의 조정총자산순이익률은 음수 전환해 –0.2%를 기록했다.

사진=나이스신용평가

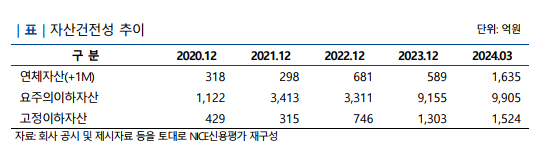

건전성 지표도 아직 양호한 수준을 보이고 있으나 건전성 악화는 이미 진행되고 있다. 지난해 말 신한캐피탈의 연체율은 0.8%에서 1년 새 2.2%로 3배 가까이 상승했다. 상·매각 전 연체율은 같은 기간 1.8%에서 5.1%로 올랐다. 요주의이하자산비율도 12.2%에서 13%로 올랐으며, 고정이하자산비율도 같은 기간 1.7%에서 2%로 올랐다.

이는 부실 자산 규모 자체가 증가하고 있기 때문으로 분석된다. 신한캐피탈의 연체 자산은 589억원에서 3개월만에 1635억원으로 대폭 증가했다. 요주의이하자산도 같은 기간 9155억원에서 9905억원으로 늘었다. 부실 자산이 증가하자 이에 대한 커버리지 비율도 낮아졌다. 연체자산충당금커버리지비율은 지난해 말 489%에서 204.3%로 하락했으며 부실가능자산커버리지비율은 267.2%에서 242.8%로 낮아졌다.

김성진 나이스신용평가 연구원은 “

신한지주(055550)와 사업적 연계를 바탕으로 우수한 경쟁지위를 확보하고 있으며 영업자산 확대 등 수익성이 안정적인 편"이라면서도 "거액 기업 금융과 투자금융 관련 건전성 부담이 상존하고, 대손준비금 증가로 수익성 하락 압력이 높아졌다”라고 밝혔다.

이성은 기자 lisheng124@etomato.com