[IB토마토 이조은 기자] 폭스바겐파이낸셜서비스코리아(이하 폭스바겐파이낸셜)가 올해 1000억원에 달하는 회사채를 발행한다. 지난해 6월 1000억원 회사채를 발행한 후 또다시 자금 조달에 나선 것이다. 안정적인 사업 기반을 보유하고 있지만 부채비율이 높아지고 있어 주의가 요구되고 있다. 모회사 폭스바겐 그룹의 유사시 지원 가능성은 수요예측에 긍정적으로 작용할 전망이다.

(사진=금융감독원 전자공시시스템)

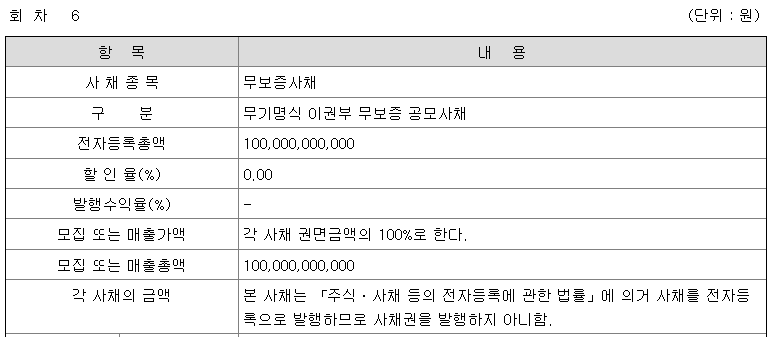

3일 금융감독원 전자공시시스템에 따르면 폭스바겐파이낸셜은 오는 4일 무기명식 이권부 무보증사채 제6회차를 발행하기 위한 수요예측을 진행한다. 모집총액은 1000억원으로 3년물 채권이다. 수요예측 결과에 따라 증액은 최대 1500억원까지 가능하다. 주관사는 신한투자증권이, 원리금 지급대행기관은 한국스탠다드차타드은행 영업부가 맡았다.

공모희망금리는 민간채권평가회사 4사에서 최종으로 제공하는 회사채 개별민평 수익률의 산술평균에 -0.50%p~+0.30%p를 가산한 이자율로 결정할 방침이다. 총 1000억원의 자금은 모두 자동차할부, 리스와 딜러의 자동차 매입자금과 운용자금으로 사용될 전망이다. 조달 자금은 실제 자금 사용일까지 은행 예금 등 안정성이 높은 금융상품을 통해 운용할 예정이며 발행 이후 1개월 이내 전액 소진할 계획이다.

최근 한국신용평가와 한국기업평가가 부여한 폭스바겐파이낸셜의 신용등급은 각각 ‘A+(안정적)’이다. 폭스바겐파이낸셜은 최근 들어 국내 채권시장에서 보다 빈번하게 자금 마련에 나서고 있다. 지난해 6월에도 1000억원 규모로 채권 발행에 나선 바 있다. 폭스바겐(Volkswagen) 그룹의 국내 캡티브(전속금융·Captive) 회사로서 유사시 지원가능성은 높을 것으로 전망되지만 높아진 부채비율은 해결해야 할 과제로 꼽힌다.

폭스바겐파이낸셜은 아우디와 폭스바겐 등의 할부, 리스금융을 제공하기 위해 지난 2010년 7월에 설립된 금융회사로 사업 기반은 안정적인 편이다. 지난해 매출은 다소 감소했지만 영업이익률은 증가하며 수익성도 양호한 상태를 유지하고 있다. 지난해 매출은 4535억원을 기록해 2022년 5461억원 대비 16.96% 감소했다. 영업이익은 2022년 285억7081만원에서 2023년 286억880만원으로 소폭 증가하면서 영업이익률은 202년 5.23%에서 2023년 6.31%로 상승했다.

최근 차입부채가 지속적으로 늘어나면서 부채비율은 덩달아 상승할 전망이다. 차입부채는 2019년에는 7424억원이었으나, 2020년 1조1544억원으로 기록하며 1조원대로 진입하더니 계속 늘고 있다. 2021년 3267억원으로 2022년 1조3470억원으로 소폭 증가하더니 지난해엔 1조4187억원까지 확대됐다. 이에 따라 부채비율은 상당히 높은 수준을 기록하고 있다. 지난해 부채비율은 434%에 달한다. 통상 위험 수준으로 판단되는 200%를 훌쩍 넘은 수치다.

다만 대부분의 차입부채가 장기차입금과 회사채로 구성되어 있어 자금조달 만기는 장기적으로 다가올 전망이다. 또한 지난해 말 기준으로 자동차금융자산의 85%가 신차금융 위주로 구성돼 있어 자산건전성은 우수한 편이다. 무엇보다 폭스바겐그룹의 유사시 지원가능성은 높은 것으로 예측된다.

전세완 한국신용평가 수석연구원은 “폭스바겐 그룹의 재무지원과 신인도는 동사의 재무적 탄력성을 보완하고 단기상환부담과 재조달위험을 낮추는 데 상당히 기여하고 있다”라며 “폭스바겐 그룹의 지주회사인 폭스바겐 AG의 지원능력과 지원의지를 고려하여 판단했을 때 폭스바겐 그룹의 유사시 지원가능성은 높다”라고 말했다.

이조은 기자 joy8282@etomato.com