[IB토마토 김혜선 기자]

코웨이(021240)가 총 1500억원 규모의 자금조달에 나선다. 조달한 자금은 오는 3월 만기가 도래하는 채무를 상환할 목적으로 사용된다. 코웨이의 신용등급은 'AA-'로, 최근 AA등급인 우량채에 대한 선호가 이어지고 있어 수요예측에서 긍정적인 결과가 기대된다.

코웨이 환경기술연구소 전경.(사진=코웨이)

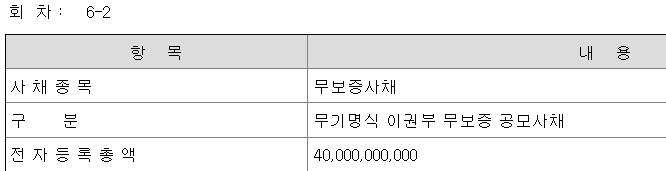

13일 금융감독원 전자공시시스템에 따르면 코웨이가 총 1500억원 규모의 무기명식 이권부 무보증사채를 발행한다. 이번 제6-1회차는 1100억원(3년물), 제6-2회차 400억원(5년물)이다. 오는 14일 실시되는 수요예측 결과에 따라 발행총액은 3000억원까지 증액 가능하다. 공동 대표주관사는 신한투자증권,

NH투자증권(005940), 한국투자증권, KB증권 등 총 4곳이다.

한국자산평가·키스채권평가·나이스피앤아이·에프앤자산평가 등 민간채권평가회사 4사가 제공하는 최초증권서 제출 1영업일 전 코웨이의 회사채 수익률의 산술평균은 3년 만기 4.047%, 5년 만기 4.233%다. 공모희망금리는 청약일 전일 민간채권평가회사 4사에서 제공하는 개별민평 수익률의 산술평균에 0.3%포인트 가산 또는 감산한 수준으로 적용된다.

조달한 자금은 전액 채무 상환자금으로 사용할 예정이다. 코웨이는 오는 3월11일에 만기가 도래하는 제4-1회차 공모사채(2700억원, 이자율 1.56%)가 있다. 이 가운데 1500억원 만큼을 차환할 계획이다. 부족한 자금은 코웨이가 보유한 자체 자금을 통해 충당할 예정이며, 실제 자금 사용일까지 은행 예금 등 금융상품을 통해 운용한다.

한국신용평가와 NICE신용평가는 코웨이의 신용등급을 'AA-'로 평가했다. 코웨이와 동일한 AA- 신용등급인 호텔신라는 최근 진행한 수요예측에서 모집액의 8배가 넘는 자금을 끌어모았다. 또한, 같은 등급인 한온시스템은 2000억원을 모집하는 수요예측에서 5250억원까지 주문이 들어왔다. 투자자들 사이에서 안전자산 선호 현상이 강해져 AA등급 우량채에 대한 투자심리가 강해졌기 때문에 코웨이도 이번 수요예측에서 긍정적인 결과가 기대된다.

(사진=전자공시시스템)

코웨이의 현금창출력과 양호한 재무안정성이 긍정적으로 작용할 것으로 보인다. 업계 특성상 고객의 해약률이 낮으며, 부채비율과 차입금의존도 등이 감소했기 때문이다.

코웨이의 지난해 3분기까지 영업활동으로 유입된 현금은 2328억원을 기록했다. 이는 직전연도 같은 기간 487억원이 유입된 것과 비교하면 대폭 개선된 수치로, 재고자산 증가와 매입채무 감소 등이 한몫했다. 여기에 코웨이와 같은 렌탈사업의 경우 유입된 기존 고객의 해약률을 낮은 수준으로 관리하면서 안정적인 현금흐름을 갖는 영향이 컸다.

신한투자증권 등 공동 대표주관사 4곳은 인수인의 의견을 통해 "한 번 고객이 유입되면 해약하지 않는 한 안정적으로 현금흐름이 차출되는 렌탈 산업의 특성상, 코웨이가 갖는 경쟁력은 향후 유지될 것으로 예상된다"라고 설명했다.

여기에 코웨이의 부채비율과 차입금의존도가 완화되면서 자금 상환에 대한 우려도 덜었다. 코웨이의 지난해 3분기말 기준 부채비율과 차입금의존도는 각각 81.95%, 28.65%다. 통상 부채비율은 200%이하, 차입금의존도는 30%를 하회하면 안정적인 수준으로 평가한다. 코웨이는 2019년(165.04%, 24.19%) 악화된 이래로 꾸준한 감소세를 보이고 있다.

공동 대표주관사 4곳은 인수인의 의견을 통해 "업종 특성상 차입을 통해 렌탈자산 투자가 이뤄지고 이를 통해 수익이 발생하는 구조를 갖고 있으나 차입금과 사채 규모가 안정적인 수준에서 유지되고 있으며 부채비율 또한 감소하는 추세를 보이고 있다"라고 평가했다.

김혜선 기자 hsunn@etomato.com