[IB토마토 정준우 기자]

한온시스템(018880)이 무보증사채 수요예측 결과 흥행을 기록하면서 당초 계획보다 조달 자금 규모를 2배로 늘렸다. 한온시스템은 조달자금을 채무상환 용도로 사용할 계획이다. 한온시스템은 국내 자동차 공조시스템 시장에서의 점유율 1위 지위를 바탕으로 자금 조달을 흥행시킨 것으로 보인다.

(사진=한온시스템)

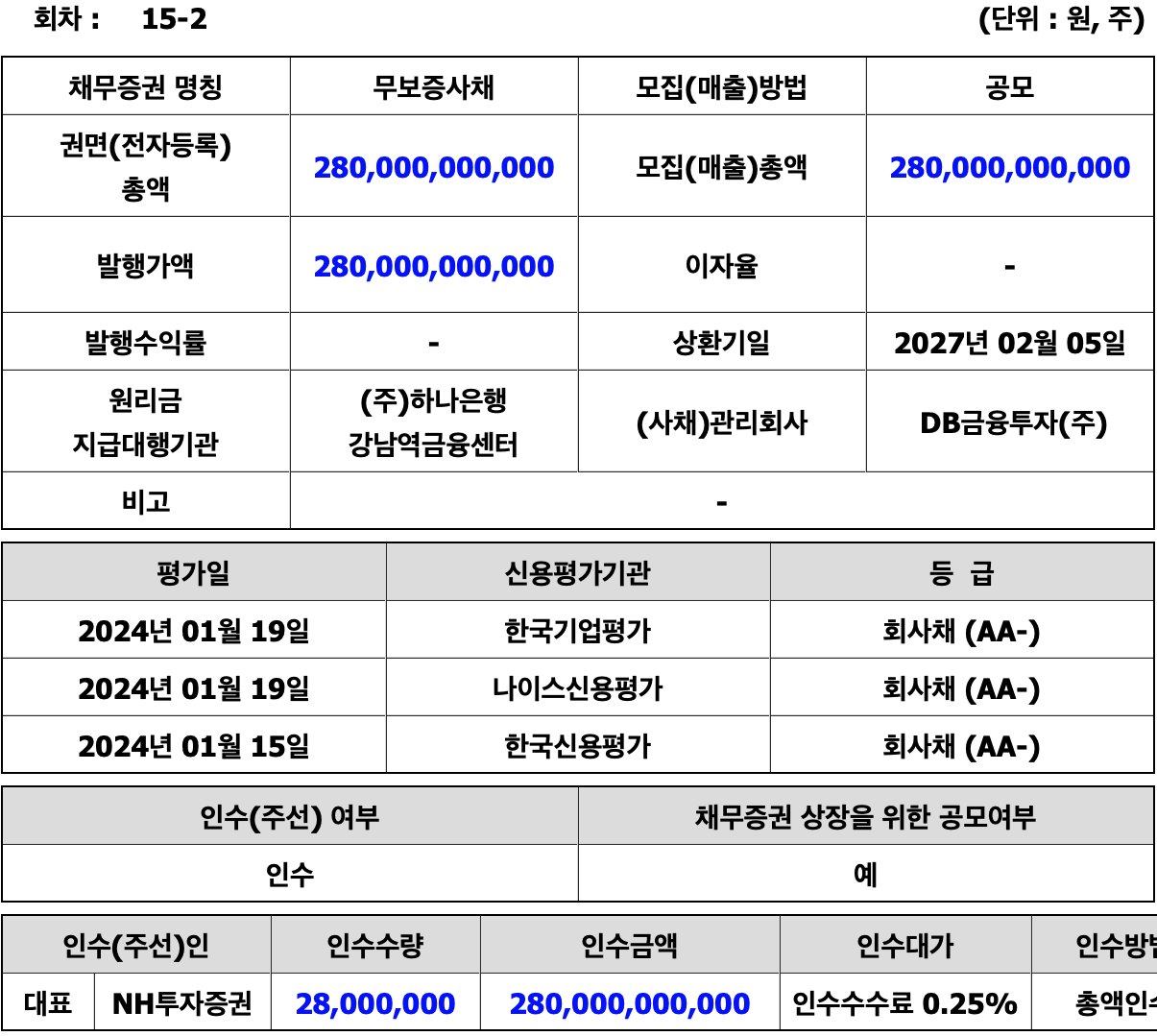

1일 금융감독원 전자공시시스템에 따르면 한온시스템 무보증사채 15-1차(2년만기)와 15-2차(3년만기) 무보증사채 수요 예측 결과 5250억원의 자금이 몰리며 흥행에 성공했다. 한온시스템은 무보증사채 발행에 앞서 자금조달 규모를 2000억원으로 설정했지만, 수요예측이 흥행하며 자금조달 규모를 4000억원으로 대폭 늘렸다. 15-1차는 500억원에서 1200억원으로, 15-2차는 1500억원에서 2800억원으로 증액됐다. 경쟁률은 회차순대로 각각 3.1, 2.47을 기록했다.

15-1차는 ▲운용사 7곳 ▲투자매매중개업자 8곳이 수요예측에 참가했고, 15-2차는 운용사 23곳 ▲투자매매중개업자 11곳 ▲연기금·운용사 등 1곳이 참가했다. 외국 기관투자자들의 참가는 15-1차와 15-2차 모두 없었다.

(사진=금융감독원 전자공시시스템)

발행이자는 민간채권평가회사 4사(한국자산평가·키스자산평가·나이스피앤아이·에프앤자산평가)에서 최종으로 제공하는 한온시스템 2년 만기와 3년 만기 무보증회사채 개별민평 수익률의 산술평균에서 각각 0.15%포인트(15-1차)와 0.35%포인트(15-2차)를 가산한다.

한온시스템의 무보증사채 등급은 AA-등급으로 최근 3개월 사이 같은 등급의 2년 만기 및 3년 만기 무보증 회사채들이 모집금액 이상으로 자금이 몰리면서 흥행에 성공한 바 있다. 다만 발행이자는 회사별로 제각각이다. AA-등급 2년 및 3년 만기 회사채 발행이자는 개별민평 수익률 산술평균에서 최대 -0.21%포인트~+0.29%포인트 범위 내에서 결정됐다.

한온시스템의 자금조달 흥행원인으로는 국내 자동차 부품 시장에서 독보적인 점유율에 기인한 것으로 파악된다. 자동차 부품산업은 매우 폐쇄적인데다 신규 진입을 위해서는 기술력, 가격경쟁력 등이 요구되기 때문에 진입장벽이 높다. 한온시스템은 자동차 공조시스템을 주력으로 생산하는데 2022년 말 기준 국내 공조시스템 시장에의 점유율은 46%다. 2위 업체의 점유율(39%)보다 7%포인트 높다.

아울러 지난해 3분기 차량용 반도체 공급차질이 완화됨에 따라 글로벌 완성차 제조사들이 본격적으로 자동차 생산량을 늘리기 시작했다. 이에 따라 한온시스템의 지난해 3분기 매출액도 7조1000억원으로 2022년 같은 기간 대비 13% 증가했다. 한온시스템의 주요 매출처는 현대차(매출비중 23.3%), 미국 포드사(12.3%),

현대모비스(012330)(15%) 순이다.

한온시스템의 무보증 회사채 발행 대표주관사인

NH투자증권(005940)은 인수인 의견을 통해 “한온시스템은 공조시스템 납품을 주력으로 하며, 이 시스템은

현대차(005380) 그룹이 보유하지 못한 유일한 시스템이다”라며 “기타 자동차 부품사와 달리 상대적인 경쟁력을 갖춘 상태”라고 평가했다.

정준우 기자 jwjung@etomato.com