[IB토마토 이성은 기자]

KCC(002380)(케이씨씨)가 3000억원 규모의 공모채 발행에 나섰다. 이번 사채 발행으로 조달되는 자금으로 채무상환을 한다는 계획이다. 케이씨씨는 직전 회차의 회사채의 수요예측에서 당초 계획하던 규모의 2배 넘는 수요가 몰려 흥행에 성공한 바 있다. 이번 회차에서도 흥행 성공을 이어갈지 주목받고 있다.

KCC사옥.(사진=KCC 홈페이지)

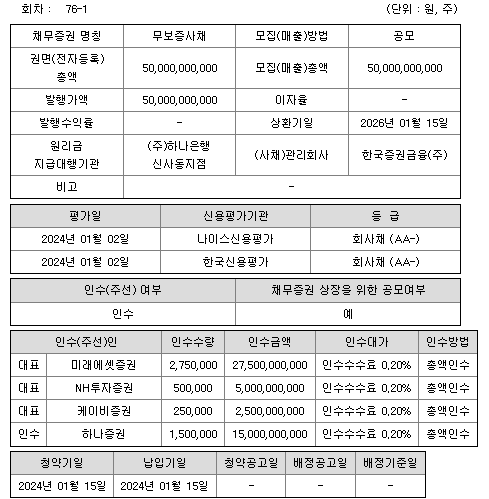

4일 금융감독원 전자공시시스템에 따르면 케이씨씨는 무기명식 이권부 무보증 공모 사채 제 76-1회, 2회, 3회를 발행할 예정이다. 이번 발행되는 사채 총액은 3000억원으로 76-1회차에서 500억원, 76-2회차에서 2000억원, 76-3회차에서 500억원을 모집한다. 총액은 수요예측에 따라 전자등록 총액합계 5800억원이하의 범위 내에서 바뀔 수 있다. 주관사는 한국투자증권, KB증권,

NH투자증권(005940),

미래에셋증권(006800), 신한투자증권,

삼성증권(016360)이다. 76-1회차는 2년물, 76-2회차는 3년물, 76-3회차는 5년물로 지난 75회차와 같이 만기를 나눠 발행할 예정이다. 수요예측시 공모희망금리는 76회차 모두 한국자산평가, 키스자산평가, 나이스피앤아이, 에프엔자산평가에서 최종으로 제공하는 2년 만기, 3년만기, 5년만기 회사채 개별민평 수익률의 산술평균에 –0.3%p에서 +0.3%p가산한 이자율로 결정된다.

사진=금융감독원 전자공시시스템

케이씨씨는 이번 회사채 발행을 통해 조달하는 자금으로 채무상환을 한다는 계획이다. 지난 2021년 2월6일에 이자율 1.807%에 권면총액 4000억원 규모로 발행한 장기CP의 만기일이 오는 2월5일로 예정돼있기 때문이다. 발행 금액이 증액되지 않고 계획대로 3000억원만 발행된다면 부족한 금액은 케이씨씨가 보유한 자체 자금으로 조달할 예정이다.

케이씨씨는 지난 2일 한국신용평가와 나이스신용평가로부터 AA-등급을 부여받았다. 최근 3개월간 발행된 동일 등급과 동일 만기 회사채 발행 사례는 2년 및 3년물은 각각 2건이며 5년물은 발행되지 않았다. 성적도 좋았다. 2년물 중 1건은 언더발행, 특히 3년물은 2건 모두 언더발행 됐다. 언더발행 된 채권은 삼양홀딩스 2년물과 3년물, 엘에스일렉트릭의 3년물이다. 최근 3개월간 동일 등급에서 같은 만기로 발행한 회사채가 흥행한데다 지난해 5월 케이씨씨가 발행한 75-1회와 75-2회차가 모두 증액에 성공해 이번 회사채 흥행도 기대를 모으고 있다. 지난 회차에서 75-1회는 2750억원으로, 75-2회차는 450억원으로 증액됐다. 당초 모집하려던 1200억원과 400억원에 비해 1550억원과 50억원 증액된 규모다.

양호한 수익성도 사채 발행에 도움을 줄 것으로 보인다. 4일 나이스신용평가에 따르면 지난해 3분기 케이씨씨의 당기순이익은 631억원으로 지난 2021년 532억원 적자와 2022년 287억원 흑자에 비해 대폭 성장했다. 수익구조 다각화를 이뤄내 일부 산업의 경기 등락에도 전체적인 사업안정성이 크게 저하되지 않는 장점도 가지고 있다. 재무적 융통성도 양호한 수준이다. 지난해 9월 말 연결기준 약 1조5000억원의 현금성자산과 더불어

삼성물산(028260), 한국조선해양 등 2조1000억원 규모의 상장주식과 장부가액 기준 7000억원의 토지와 건물 등을 보유해 단기상환부담과 채권회수 둔화 등으로 인한 영업자금 부족 등이 발생해도 대응이 가능할 것으로 보인다.

김서연 나이스신용평가 연구원은 “사업안정성이 높고 경쟁지위가 우수하고 재무적 융통성도 양호하지만 모멘티브 인수 후 확대된 재무부담이 지속되고 있어 재무부담 완화 등을 중점적으로 지켜볼 예정이다”라고 밝혔다.

이성은 기자 lisheng124@etomato.com